関連記事

ブリヂストン、費用抑制に努めるも需要減に伴う販売数量の大幅な減少を主因として3Qは減収減益

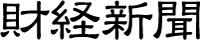

2020年第3四半期におけるCOVID‐19影響の回復状況と取り組み

菱沼直樹氏:財務を担当しております菱沼でございます。本日は2020年第3四半期決算説明会にご参加いただきまして誠にありがとうございます。2020年の第3四半期決算につきまして、当社ホームページに掲載しております説明資料に沿って報告をさせていただきます。

まず、第3四半期におけるCOVID-19の影響についてご説明いたします。第3四半期は新車用・補修用ともにグローバル全体で需要回復が見られ、特に欧米や中国の補修用タイヤの回復が顕著でした。

また、鉱山用タイヤでは鉱山によってばらつきはあるものの、全体として需要が弱含んだ一方で、PSRにおける18インチ以上の高インチタイヤにつきましては、これまでに引き続き相対的に需要が強く、第3四半期は前年を上回る水準の販売まで回復いたしました。

サプライチェーンにつきましては、第2四半期に一時休業を実施した各工場は全拠点ですでに操業を再開しております。店舗においても、時短操業や一部店舗閉鎖などの影響はおおむね解消しつつありますが、各現場では引き続きCOVID-19感染リスクを最小限に抑えながらの営業を継続しております。

こうした環境下、当社は第3四半期の取り組みとして、引き続きキャッシュオリエンテッド経営にもとづく危機管理下における徹底した経費・コストコントロールを実施するとともに、「稼ぐ力の再構築」に向けた経費・コスト構造改革を推進いたしました。

南アフリカ・ポートエリザベス工場では8月、フランス・べチューン工場では9月より閉鎖協議を開始し、ポートエリザベス工場については11月の閉鎖を合意した旨、先般発表させていただきました。

また、組織人事戦略として中長期事業戦略の実行体制構築を見据えた独自のHRX計画策定を進めています。

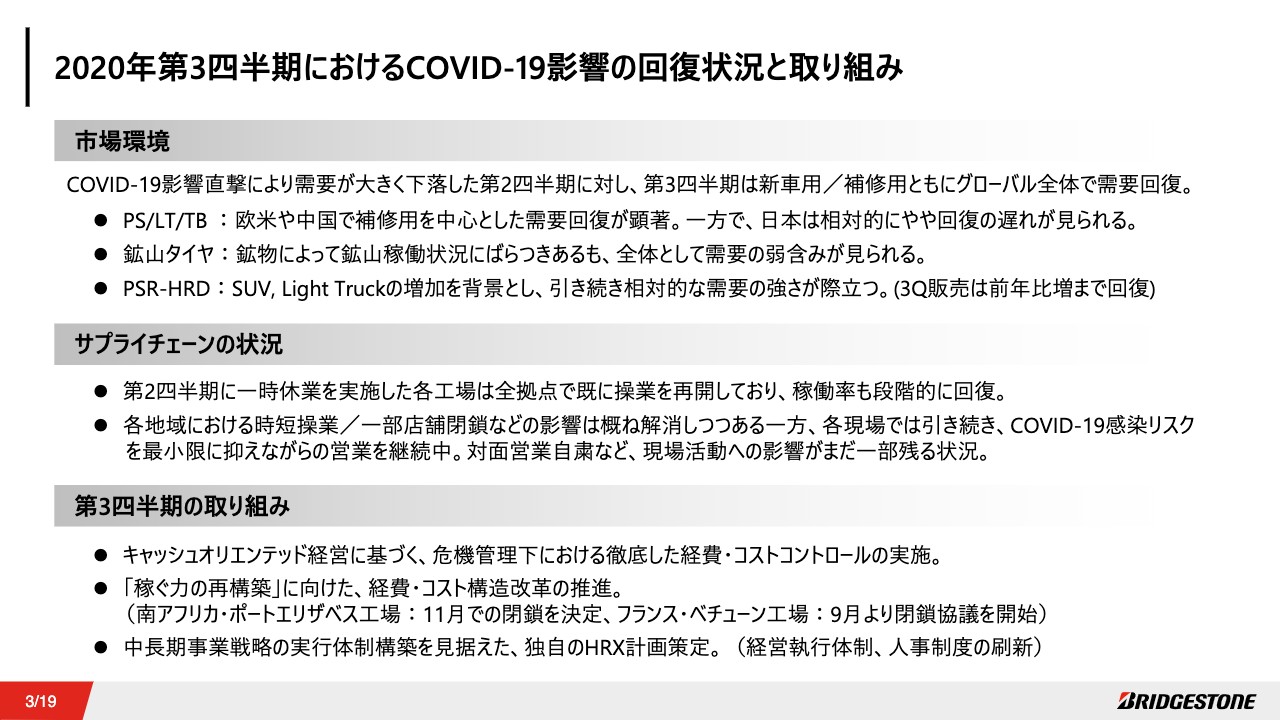

2020年第3四半期(7月〜9月)事業環境

では、第3四半期の業績説明に移らせていただきます。まず、事業環境についてでございます。為替はUSドルは対前年比円高、ユーロは円安で推移をいたしました。

原材料価格は、天然ゴム・原油価格とも相場が下落した第2四半期からは大きく上昇をいたしました。また、タイヤ需要につきましては、第3四半期は大きく需要が回復し、特にリプレイスメントにおける回復が相対的に強く見られました。

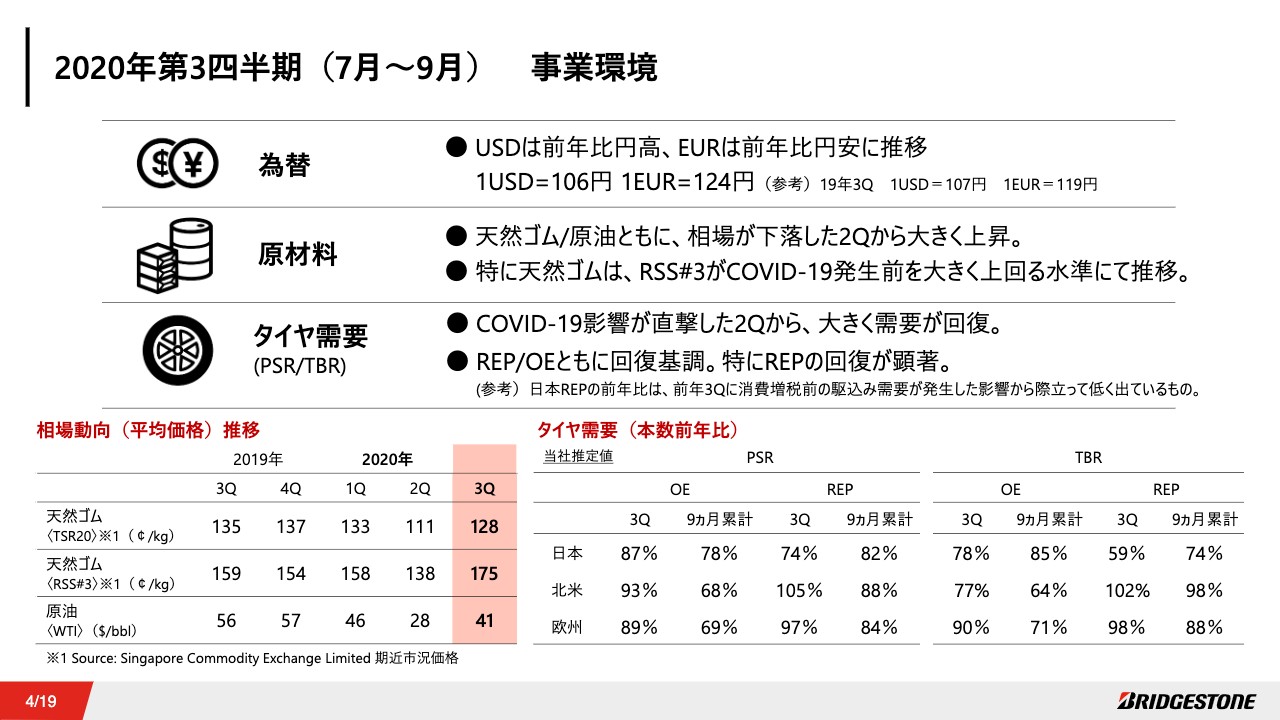

2020年第3四半期 タイヤ販売:対前年販売本数比

次にタイヤ販売につきまして、販売本数を前年比でお示ししてございます。第3四半期累計期間の販売本数はPSRが対前年78パーセント、TBRは81パーセントとなりました。PSR・TBRともに第3四半期のみでは対前年9割程度まで販売の回復が見られました。

補修用タイヤの回復が相対的に強く、中でもPSRにおける18インチ以上の高インチタイヤが欧米の回復を受けて前年を上回る水準まで回復をいたしました。

ORRタイヤにおきましては、第2四半期にはCOVID-19拡大環境下においても相対的な底堅さを示しておりましたが、第3四半期におきましては景気停滞の影響が鉱山稼働にも波及し、第2四半期からの回復は見られませんでした。

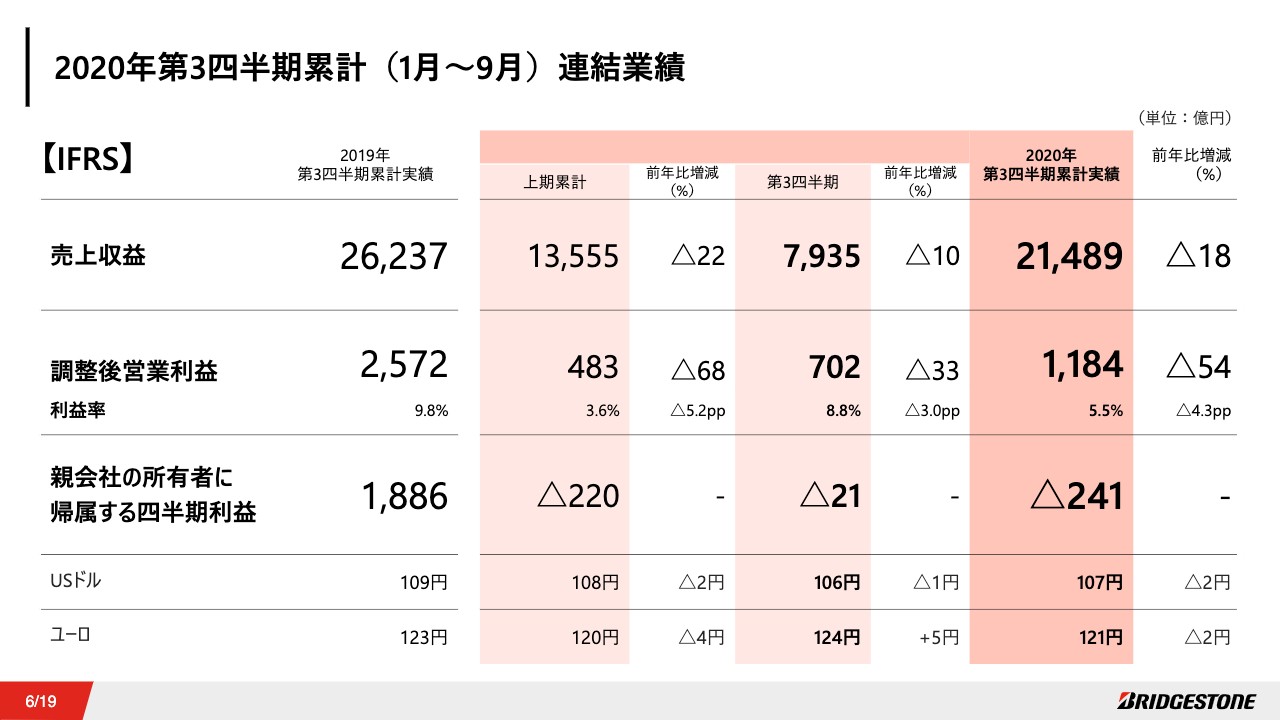

2020年第3四半期累計(1月〜9月)連結業績

第3四半期連結業績について説明いたします。第3四半期累計期間の売上収益は2兆1,489億円、対前年2割弱の減収です。調整後営業利益は1,184億円で、対前年で減益となりました。

第3四半期におきましては、大きく落ち込んだ第2四半期から販売が大きく回復し、売上収益・調整後営業利益ともに第1四半期を上回る水準まで回復し、営業利益率は8.8パーセントまで改善しました。

一方、親会社所有に帰属する四半期利益につきましては、減損損失など非経常的な損失の計上等により、1月から9月までの累計で241億円の赤字で着地しました。なお、今期の非経常損失等につきましては次ページ以降でご説明をさせていただきます。

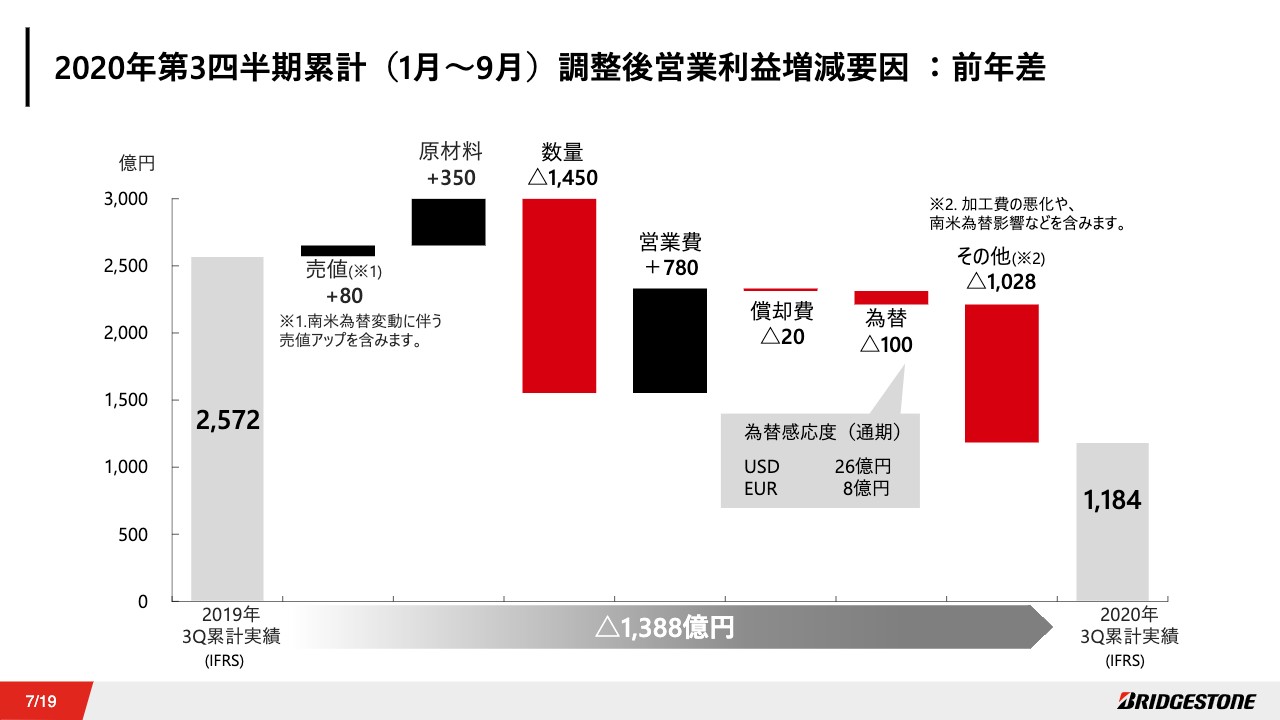

2020年第3四半期累計(1月〜9月)調整後営業利益増減要因:前年差

調整後営業利益の対前年の増減要因についてご説明いたします。当期は厳しいビジネス環境下で抜本的な費用見直し・抑制に努めたことに加え、売値水準の維持により売値原材料スプレッドが増益要因として寄与した一方で、需要減に伴う販売数量の大幅な減少と、その他項目に含まれます販売数量減に伴う加工費の悪化が大きな減益要因となり、連結全体で対前年1,388億円の減益となりました。

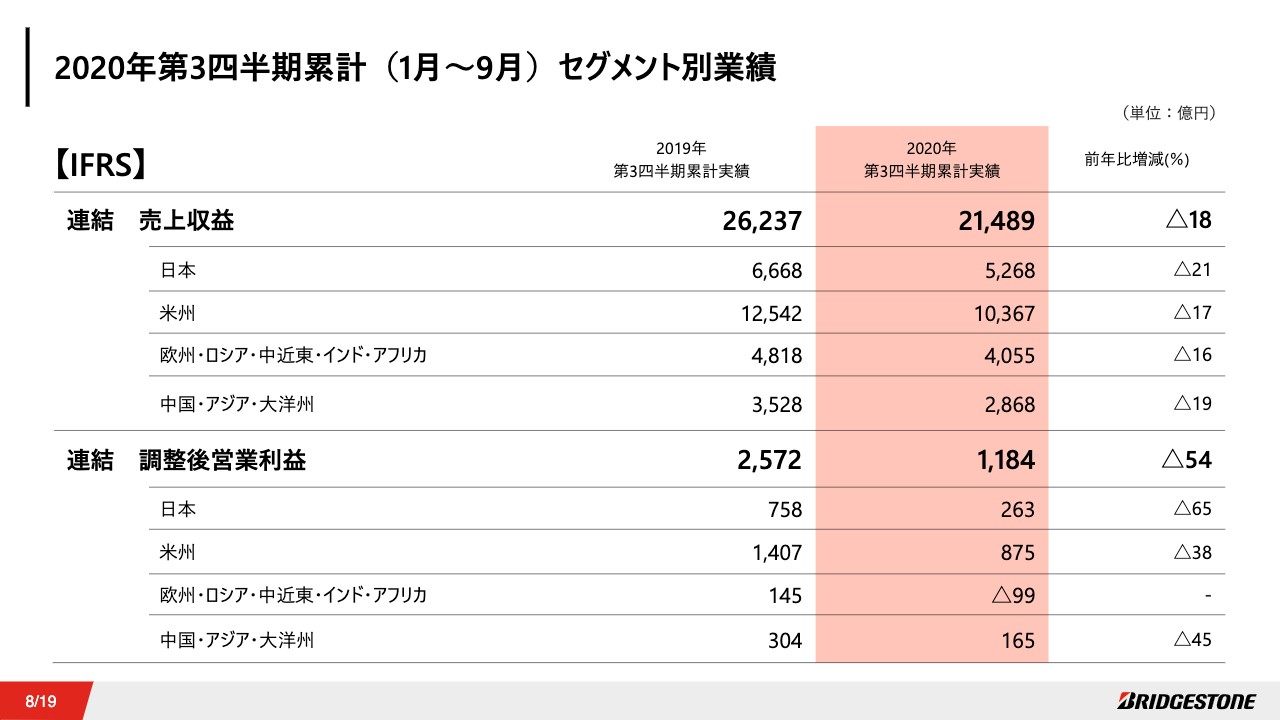

2020年第3四半期累計(1月〜9月)セグメント別業績

続いてセグメント別業績について説明いたします。第3四半期は欧米・中国等での市況が回復が見られたものの、各地域ともに第3四半期実績はまだ前年水準までは戻っておらず、第3四半期及び累計実績ともに全セグメントで減収減益となりました。

欧州・ロシア・中近東・インド・アフリカにおきましては、第3四半期3ヶ月間では黒字となりましたが、上期の赤字を挽回するには至らず、第3四半期累計でも赤字にて着地をしてございます。

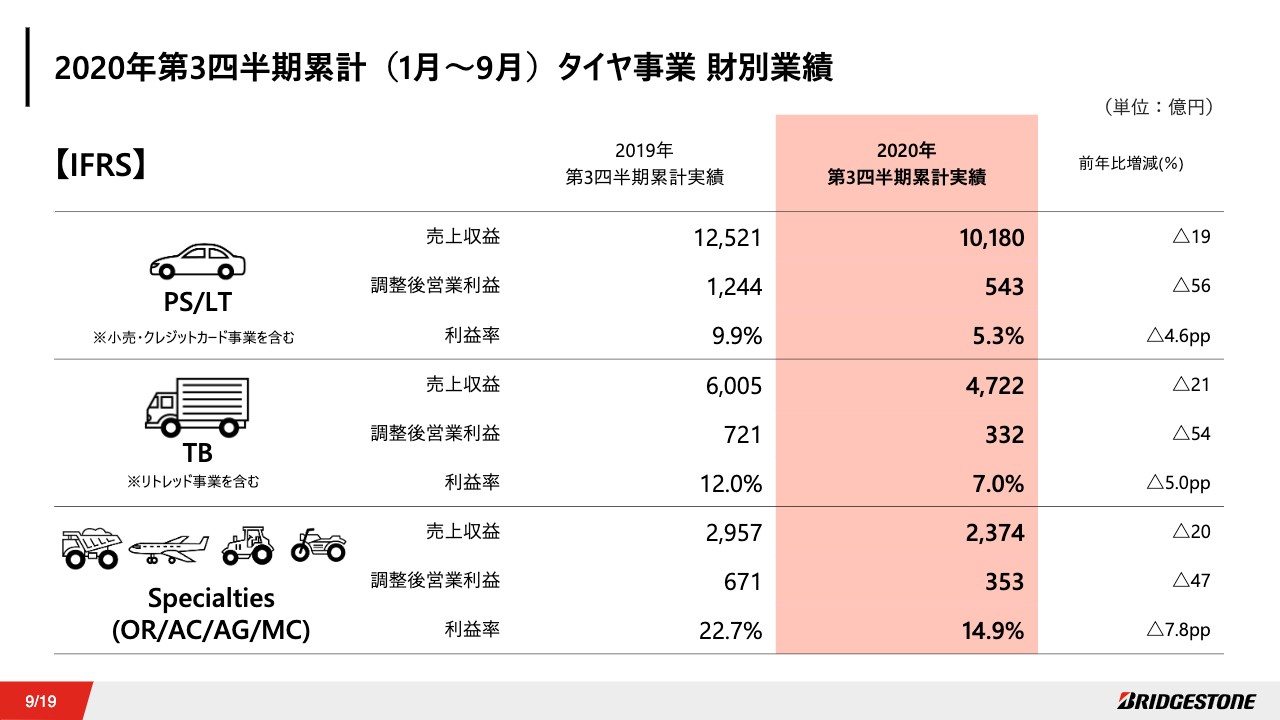

2020年第3四半期累計(1月〜9月)タイヤ事業 財別業績

続いて、コア事業でありますタイヤ・ゴム事業の財別業績についてご説明いたします。乗用車、小型トラック用のタイヤの売上収益は1兆180億円、利益率は5.3パーセントとなっています。トラック・バス用タイヤの売上収益は4,722億円、利益率は7.0パーセントとなりました。

第3四半期のみでは、米欧での販売回復やPS/LTに含まれます18インチ以上の大口径タイヤの販売増などによりまして、いずれも2桁の営業利益率を確保しております。

鉱山・航空機・農機・二輪用タイヤを含みますスペシャリティタイヤの売上高は2,374億円、営業利益率は14.9パーセントとなりました。第3四半期は鉱山用タイヤの販売が弱含んだものの、ご覧のとおり第3四半期累計で高い利益率を示しております。

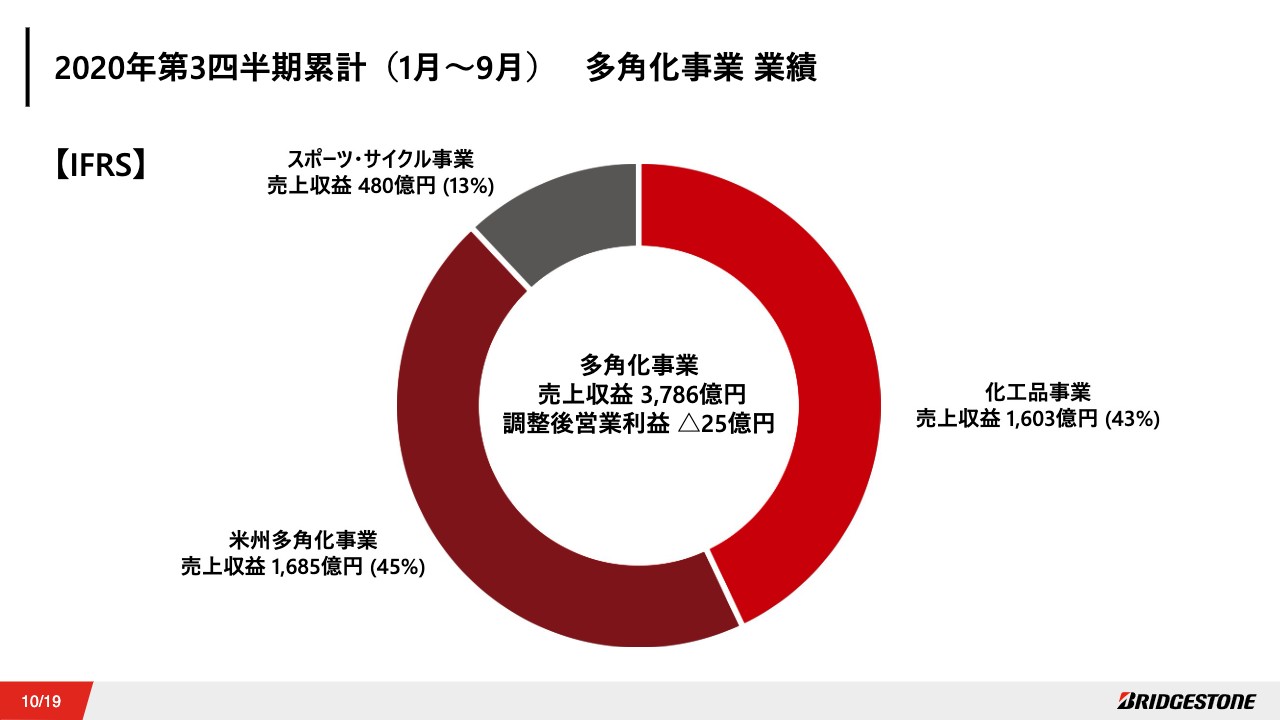

2020年第3四半期累計(1月〜9月)多角化事業 業績

続いて、多角化事業についてご説明いたします。第3四半期累計の売上高は3,786億円、調整後営業利益は25億円の赤字となりました。

米州の屋根材を中心としたビジネスが堅調に推移していることを背景に、第3四半期のみでは多角化事業全体で70億円弱の黒字を確保いたしましたが、国内の加工品ビジネスは従来より事業ポートフォリオの課題を抱える中、今年は特にCOVID-19におけるOE向け・鉱山向けの需要減影響を強く受けており、厳しい状況が継続してございます。

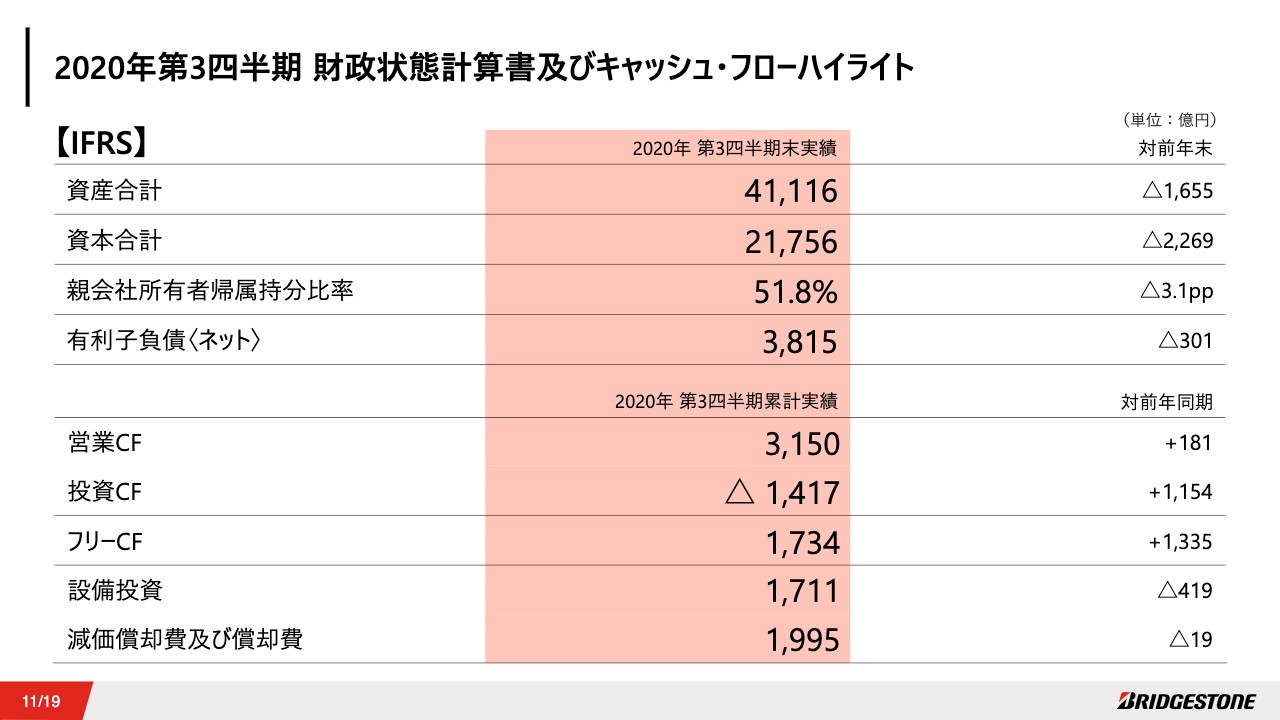

2020年第3四半期 財政状態計算書及びキャッシュ・フローハイライト

財政状態計算書及びキャッシュ・フローハイライトについてご説明させていただきます。総資産は4兆1,116億円となりました。流動性確保の観点から資金調達を実施したことなどによりまして、手元流動性が2,000億円を上回る増加となった一方で、売上債権・在庫の減少に加えて有形固定資産や投資有価証券の減などによりまして、前年末対比1,655億円の減となりました。

自己資本比率は前年末対比3.1ポイント下がりまして51.8パーセントになりましたが、引き続き健全な状態を維持してございます。

フリー・キャッシュ・フローにつきましては、経費・コストの見直しや設備投資の厳選、在庫のコントロール等の取り組みによりまして、この厳しい事業環境下におきましても1,734億円のキャッシュインで着地をしてございます。

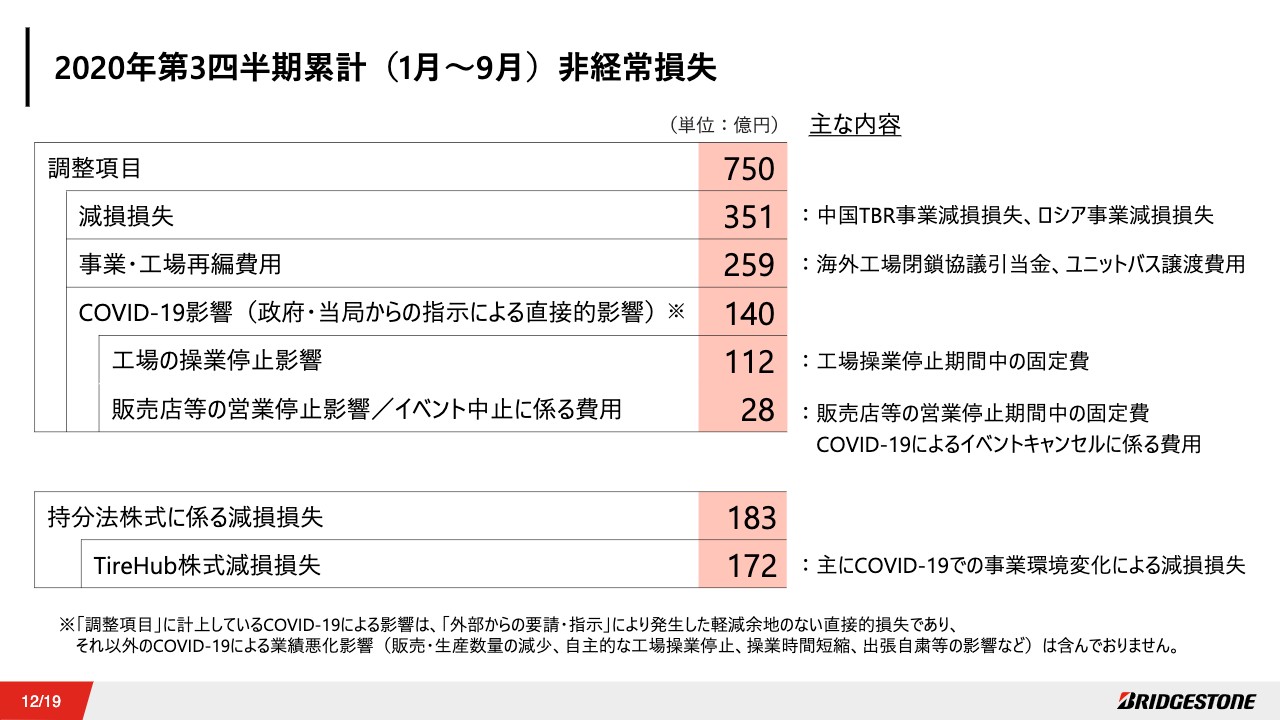

2020年第3四半期累計(1月〜9月)非経常損失

非経常損失についてご説明申し上げます。第3四半期では新たに中国のTBR事業での減損損失の計上や、先般発表いたしております海外工場閉鎖に向けた協議開始を受けての引当金計上などがございまして、1月から9月までのIFRS営業利益の調整項目の合計金額は750億円となりました。

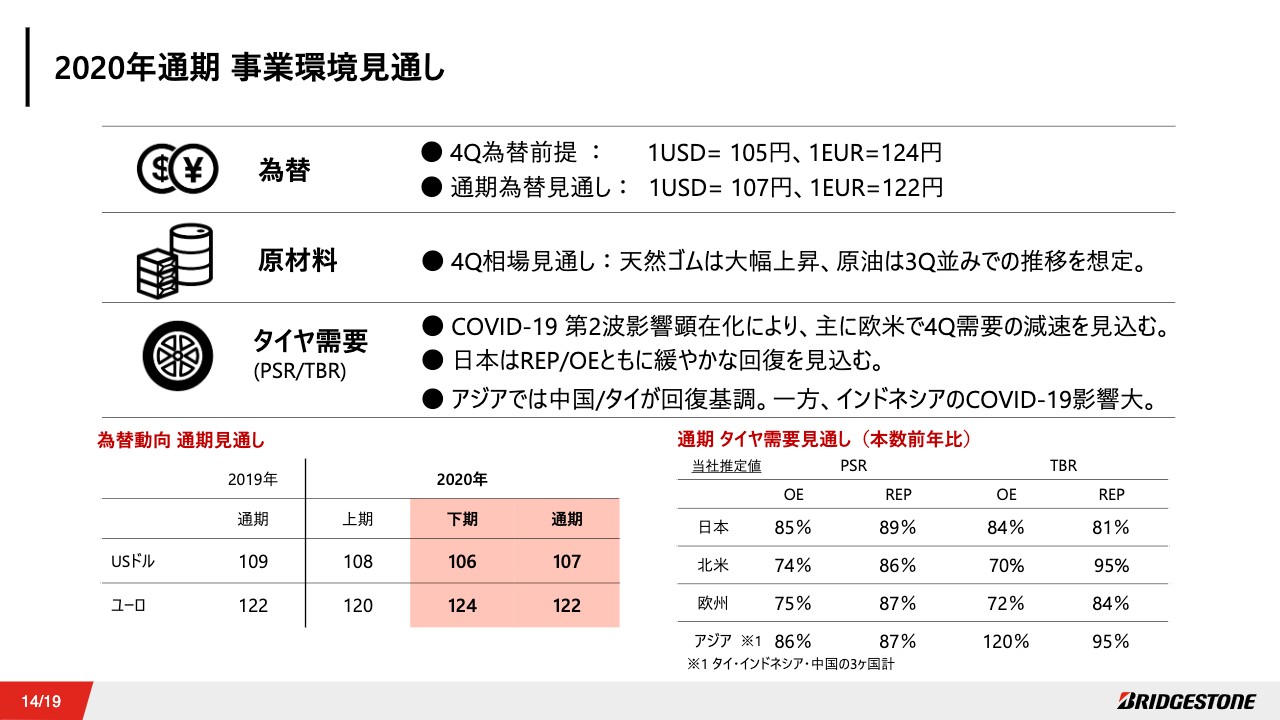

2020年通期 事業環境見通し

続きまして、2020年通期業績予想についてご説明いたします。通期の事業環境についてご説明いたします。為替はご覧のとおりの前提とさせていただいています。第4四半期の原材料相場は、天然ゴムはさらに上昇、原油は第3四半期並みで推移することを想定しております。

タイヤ需要につきましては、主に欧米においてCOVID-19第2波影響による需要減少を織り込んでおります。また、日本におきましては第4四半期にゆるやかに回復する見通しです。アジアにおきましては、中国・タイの回復基調が続く一方で、インドネシアにおきましてはCOVID-19の影響がまだ大きいと見込んでございます。

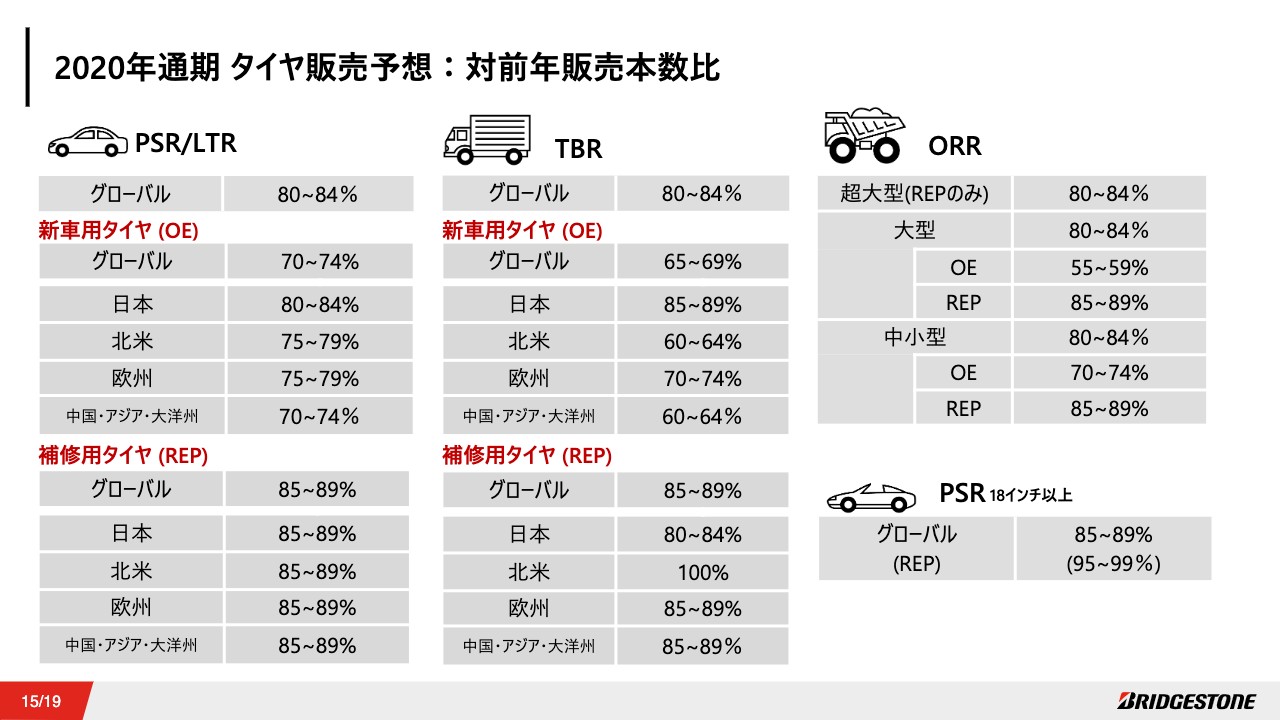

2020年通期 タイヤ販売予想:対前年販売本数比

通期のタイヤ販売予想についてご説明いたします。一般タイヤにつきましては、2020年通期でPSR・TBRともに2割弱の販売減を見込んでおります。これは、第4四半期にCOVID-19第2波影響により、主に欧米での需要減が出るという前提にもとづいて計画を策定したものでございます。

欧米のPSR需要減を織り込んだ影響から、18インチ以上の高インチタイヤの販売も第3四半期より下回る想定にしておりますが、それでもリプレイスにおきましては前年比で微減程度に留まる見込みとしています。

一方、ORRタイヤは第4四半期も引き続き石炭を中心に対前年で弱く推移する見込みでございますが、年間で超大型・大型・中小型いずれも2割弱の減少を見込んでいます。

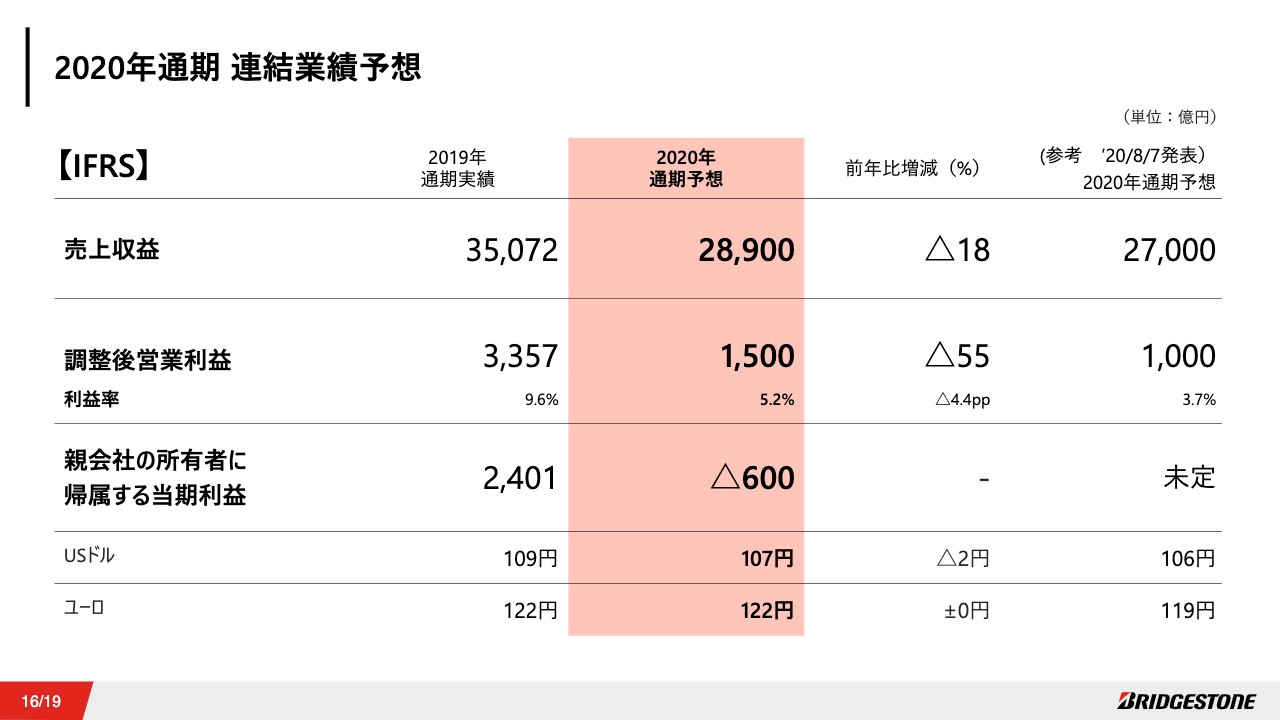

2020年通期 連結業績予想

通期の連結業績予想をお示ししています。売上収益は2兆8,900億円、対前年2割弱の減収、調整後営業利益は1,500億円を予想しています。調整後営業利益の増減要因につきましては、次ページでご説明をさせていただきます。

なお、8月には未定ということで開示をさせていただきました親会社の所有に帰属する当期利益につきましては、収益性の低い事業に受ける減損損失の計上や事業再構築のための費用などを先送りせず計上していくという基本的な考え方のもと、通期で600億円の赤字を見込んでいます。

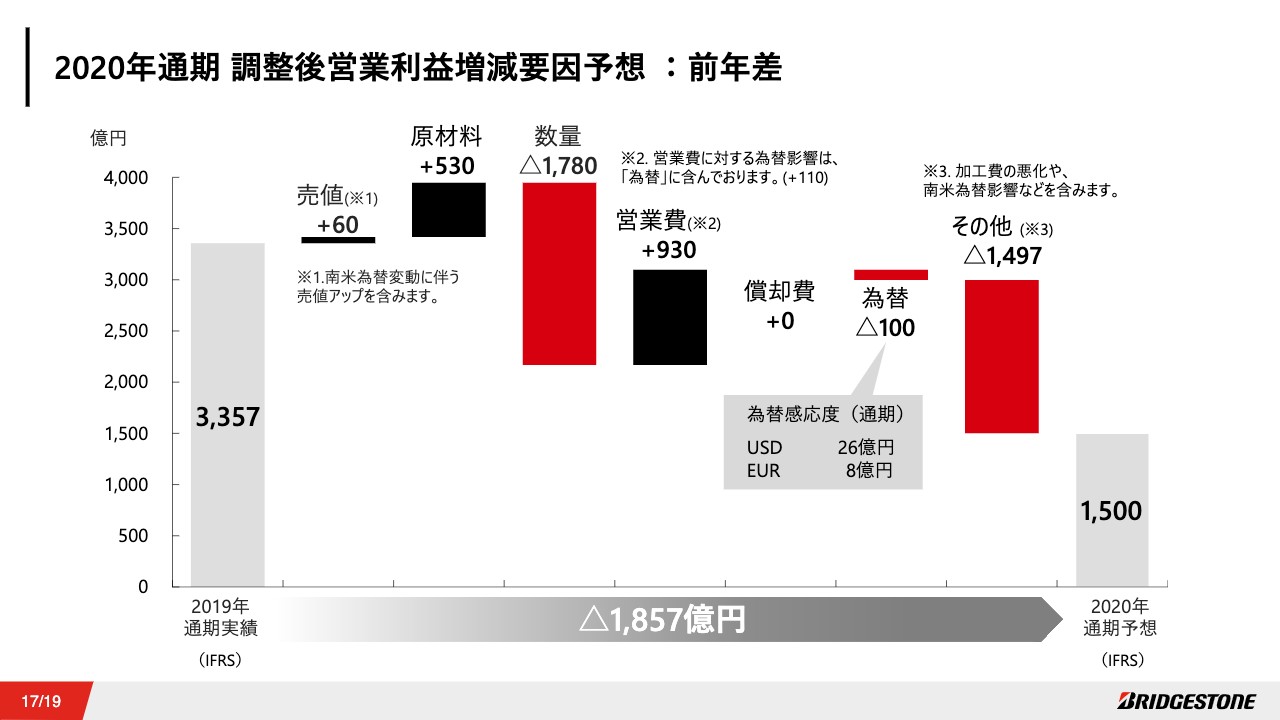

2020年通期 調整後営業利益増減要因予想:前年差

調整後営業利益の対前年増減要因についてご説明いたします。売値と原材料とのスプレッドの良化や、抜本的な経費の見直しによる効果・増益要素等を見込む一方で、年間では販売数量減とその他の項目に含まれます数量減に伴う加工費の悪化が対前年で大きな減益要素となり、連結全体で対前年1,857億円の減益となる予想でございます。

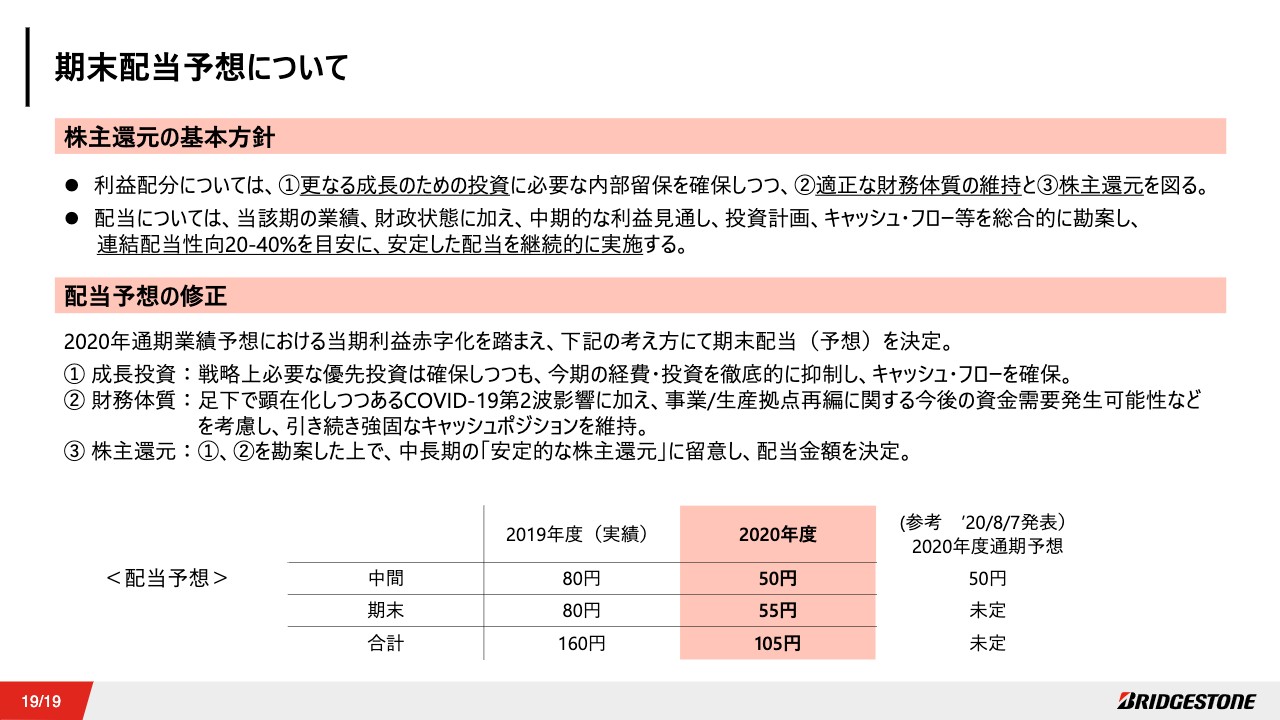

期末配当予想について

最後に配当予想の修正についてご説明させていただきます。当社は経営にあたり、株主のみなさまの利益を重要な課題として位置付けており、今後の事業展開に備えた経営基盤の強化を図りつつ、業績の向上に努めることを基本方針としております。

利益配分につきましては、さらなる成長のための投資に必要な内部留保を確保しつつ、適正な財務体質の維持と株主還元を図ってまいります。

配当につきましては、当該期の業績・財政状態に加え、中期的な利益見通し、投資計画、キャッシュ・フロー等を総合的に勘案して、連結配当性向20パーセントから40パーセントを目安に安定した配当を継続的に実施することとしております。

当期におきましては、ご説明いたしましたとおり年間での純利益の赤字が見込まれるという厳しい業績の状況をふまえつつ、将来の成長のための資金の確保や事業再編、生産拠点再編などを含めた今後の資金需要、健全な財務体質の維持、そして中長期の安定的な株主還元に留意して検討を重ねた結果、期末配当55円、年間配当105円の配当予想とさせていただいております。ご理解のほど、よろしくお願い申し上げます。私からの説明は以上になります。ご清聴ありがとうございました。

スポンサードリンク